Спор на миллион: Главный инвестор против инвестиционных фондов

Уоррен Баффетт - человек, которого по праву считают крупнейшим инвестором в мире. Он неоднократно возглавлял список самых богатых людей США по версии журнала Форбс. Своё сказочно крупное состояние (87 миллиардов долларов) Баффетт сколотил с помощью инвестиций. При этом он долгое время очень нелестно отзывался о профессионалах, предлагающих инвестиционные советы, и управляющих инвестиционными портфелями.

Более того, однажды миллиардер предложил пари на миллион: он заявил, что даже самый гениальный хедж-фонд не сможет за десять лет побить результаты обыкновенного индекса S&P 500! Спор был заключён с хозяином одного из самых продвинутых фондов, и начался первого января 2008 года, и в 2018 году мир увидел его результат...

* * *

Карты на стол: Этот пост впервые вышел в моём блоге ровно четыре года назад, вскоре после завершения этого пари. А год спустя я сам попал на конференцию Баффета, и даже попытался задать ему вопрос! Короче, по-моему это очень поучительная история.

* * *

Сам Баффетт нередко выражал своё презрение к портфельным управляющим:

В 2006 году, на ежегодной конференции своей инвестиционной компании, он заявил, что готов поспорить на $500,000 с любым профессиональным инвестором, что тот не сможет побить результаты индексного фонда S&P 500.

Индекс Standard & Poors включает в себя 500 крупнейших компаний из разных индустрий США, и считается что он довольно хорошо отражает здоровье американской экономики. Индексные фонды просто покупают акции всех компаний, которые входят в этот список, и держат их, не торгуя активно. Состав индексного портфеля изменяется только в том случае, если компании включаются или покидают индекс. Сами понимаете, особого ума для управления таким фондом не надо.

Для сравнения, хедж-фонды продают богатым клиентам обещание профессиональных менеджеров, инвесторов-знатоков, которые держат палец на пульсе мировой экономики, и знают, когда и что купить или продать. В таких фондах ведётся активная торговля ценными бумагами, а их менеджеры ожидают вознаграждение за свои труды: обычная схема оплаты хедж-фондов "два на двадцать". Каждый год клиент платит два процента от общей стоимости своих вкладов, и двадцать процентов от любой прибыли.

Для сравнения, индекс-фонды обычно берут с клиентов всего 2-3%, а иногда ещё меньше. И вот, по утверждению Баффетта, лучшие профессионалы мира не могли бы превзойти результат обычного индекса на достаточно долгом промежутке времени. Сам он давно и часто рекомендовал S&P 500 как лучшую стратегию инвестирования:

Как бы то ни было, на конференции 2006 года никто так и не решился заключить пари с Баффеттом. Однако, год спустя желающий всё же нашёлся! Им стал один из партнёров инвестиционной фирмы Protégé Partners, Тед Сейдес.

Стороны согласились поспорить на миллион долларов, что фонды Protégé смогут в период с первого января 2008 по 31 декабря 2017 показать лучшие результаты, чем обычный индекс-фонд S&P. Так как оба мужчины были людьми довольно состоятельными, они договорились, что деньги пойдут благотворительной организации, выбранной победителем.

У Сейдеса было небольшое преимущество: против одного фонда S&P, его компания выставила пять управляемых фондов, каждый из которых активно собирал портфель ценных бумаг исходя из собственной независимой стратегии. Чтоб выиграть в споре, любой из пяти должен был за период десяти лет опередить индекс.

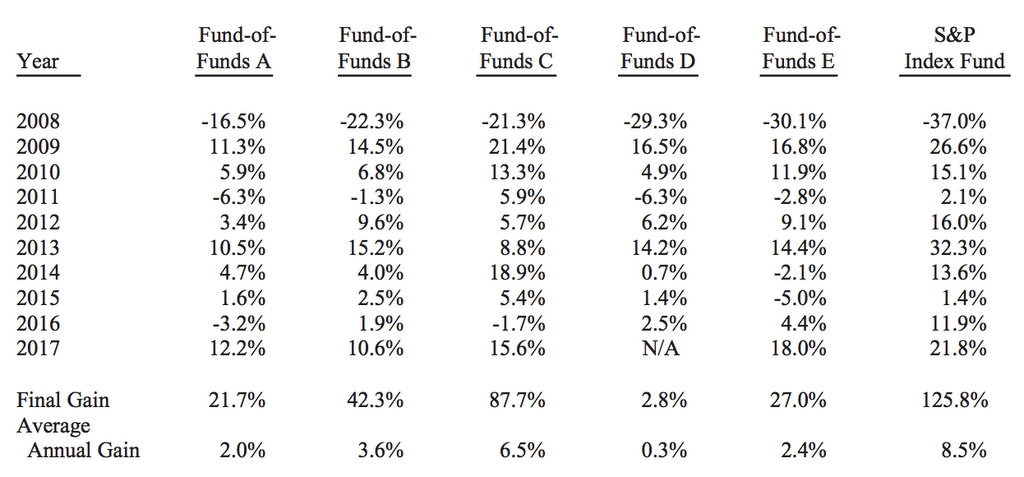

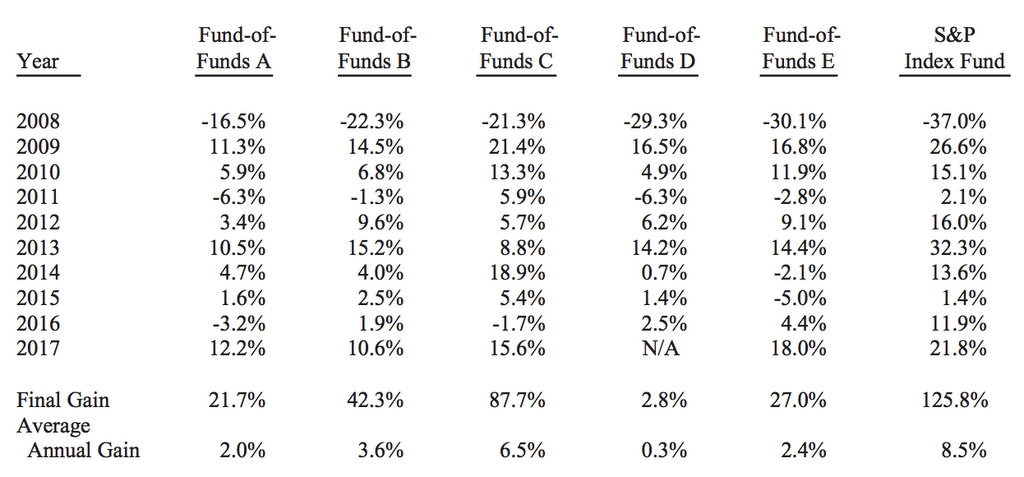

Первый же год пари, 2008, обернулся катастрофой для всей американской экономики - начался финансовый кризис. Все рынки обвалились, и все фонды понесли довольно серьёзные убытки. Однако, казалось, что здесь опытные инвесторы работавшие в Protégé Partners, смогли уберечь компанию от самых худших потерь. Фонды фирмы потеряли за 2008 год в среднем 23.9% от своей стоимости. Это конечно были ужасные убытки, но индекс-фонды S&P закончили год ещё хуже, потеряв 37% от всех денег.

Вроде бы, что вот оно - явное преимущество профессионального активного управления. После одного года фонд предлагаемый Баффеттом сильно отставал от конкуренции. Сейдес был доволен, и ожидал лёгкой победы. ...Но потомначались убийства что-то пошло не так.

Следующие девять лет, S&P почти безотказно показывал лучшие результаты чем частные соперники Protégé Partners. В результате, деньги вложенные в индекс-фонд выросли на 125%, тогда как лучший фонд Сейдеса показал прирост лишь в 87% (а остальные - и то ниже).

Первого января 2018 года период пари завершился, и хозяин Protégé Partners вынужден был признать своё поражение. А уже в феврале, Баффетт торжественно вручил чек на $2.2 миллиона организации Girls Inc., благотворительной организации, которая помогает девочкам расти "Сильными, Умными и Храбрыми".

В эссе, подводящей итог этого спора, Баффетт написал:

(источник - англ.)

Кстати, может вам будет интересно: Где я храню свои деньги

Более того, однажды миллиардер предложил пари на миллион: он заявил, что даже самый гениальный хедж-фонд не сможет за десять лет побить результаты обыкновенного индекса S&P 500! Спор был заключён с хозяином одного из самых продвинутых фондов, и начался первого января 2008 года, и в 2018 году мир увидел его результат...

* * *

Карты на стол: Этот пост впервые вышел в моём блоге ровно четыре года назад, вскоре после завершения этого пари. А год спустя я сам попал на конференцию Баффета, и даже попытался задать ему вопрос! Короче, по-моему это очень поучительная история.

* * *

Сам Баффетт нередко выражал своё презрение к портфельным управляющим:

Если ваша жена беременна, в ваших интересах обратиться к врачу-акушеру, а не делать всё самим. Если у вас потекли трубы, то лучше вызвать сантехника. Большинство профессионалов добиваются в своей работе лучших результатов, чем если бы средний человек пытался сделать всё сам. Но в целом, профессиональные инвесторы не показывают таких результатов, несмотря на то что им ежегодно платят $140 миллиардов вознаграждения.

В 2006 году, на ежегодной конференции своей инвестиционной компании, он заявил, что готов поспорить на $500,000 с любым профессиональным инвестором, что тот не сможет побить результаты индексного фонда S&P 500.

Индекс Standard & Poors включает в себя 500 крупнейших компаний из разных индустрий США, и считается что он довольно хорошо отражает здоровье американской экономики. Индексные фонды просто покупают акции всех компаний, которые входят в этот список, и держат их, не торгуя активно. Состав индексного портфеля изменяется только в том случае, если компании включаются или покидают индекс. Сами понимаете, особого ума для управления таким фондом не надо.

Для сравнения, хедж-фонды продают богатым клиентам обещание профессиональных менеджеров, инвесторов-знатоков, которые держат палец на пульсе мировой экономики, и знают, когда и что купить или продать. В таких фондах ведётся активная торговля ценными бумагами, а их менеджеры ожидают вознаграждение за свои труды: обычная схема оплаты хедж-фондов "два на двадцать". Каждый год клиент платит два процента от общей стоимости своих вкладов, и двадцать процентов от любой прибыли.

Для сравнения, индекс-фонды обычно берут с клиентов всего 2-3%, а иногда ещё меньше. И вот, по утверждению Баффетта, лучшие профессионалы мира не могли бы превзойти результат обычного индекса на достаточно долгом промежутке времени. Сам он давно и часто рекомендовал S&P 500 как лучшую стратегию инвестирования:

Долгие годы меня часто спрашивали совета по инвестициям, и в процессе ответов на эти вопросы, я немало узнал о людском поведении. Моя неизменная рекомендация всегда была вкладываться в "недорогой" индекс фонд S&P 500. Стоит отдать должное моим знакомым, обладающим скромным достатком - они как правило меня слушались.

Однако, сверх-состоятельные люди, организации и пенсионные фонды никогда не следуют этому совету. Вместо этого такие инвесторы вежливо благодарят меня за то, что я поделился с ними своими соображениями, и уходят с тем чтоб послушать сладкозвучные песни дорогостоящих портфельных управляющих или консультантов.

Как бы то ни было, на конференции 2006 года никто так и не решился заключить пари с Баффеттом. Однако, год спустя желающий всё же нашёлся! Им стал один из партнёров инвестиционной фирмы Protégé Partners, Тед Сейдес.

Стороны согласились поспорить на миллион долларов, что фонды Protégé смогут в период с первого января 2008 по 31 декабря 2017 показать лучшие результаты, чем обычный индекс-фонд S&P. Так как оба мужчины были людьми довольно состоятельными, они договорились, что деньги пойдут благотворительной организации, выбранной победителем.

У Сейдеса было небольшое преимущество: против одного фонда S&P, его компания выставила пять управляемых фондов, каждый из которых активно собирал портфель ценных бумаг исходя из собственной независимой стратегии. Чтоб выиграть в споре, любой из пяти должен был за период десяти лет опередить индекс.

Первый же год пари, 2008, обернулся катастрофой для всей американской экономики - начался финансовый кризис. Все рынки обвалились, и все фонды понесли довольно серьёзные убытки. Однако, казалось, что здесь опытные инвесторы работавшие в Protégé Partners, смогли уберечь компанию от самых худших потерь. Фонды фирмы потеряли за 2008 год в среднем 23.9% от своей стоимости. Это конечно были ужасные убытки, но индекс-фонды S&P закончили год ещё хуже, потеряв 37% от всех денег.

Вроде бы, что вот оно - явное преимущество профессионального активного управления. После одного года фонд предлагаемый Баффеттом сильно отставал от конкуренции. Сейдес был доволен, и ожидал лёгкой победы. ...Но потом

Следующие девять лет, S&P почти безотказно показывал лучшие результаты чем частные соперники Protégé Partners. В результате, деньги вложенные в индекс-фонд выросли на 125%, тогда как лучший фонд Сейдеса показал прирост лишь в 87% (а остальные - и то ниже).

Первого января 2018 года период пари завершился, и хозяин Protégé Partners вынужден был признать своё поражение. А уже в феврале, Баффетт торжественно вручил чек на $2.2 миллиона организации Girls Inc., благотворительной организации, которая помогает девочкам расти "Сильными, Умными и Храбрыми".

В эссе, подводящей итог этого спора, Баффетт написал:

Человеческое поведение не изменить. Богатые люди будут и дальше считать, что они заслуживают чего-то "особенного" в плане инвестиционных советов. А те советники, которые будут искусно подыгрывать этому мнению, станут очень богатыми. Сегодня в роли волшебного зелья выступают хедж-фонды, завтра это будет что-нибудь ещё.

Вероятный результат в этом параде обещаний хорошо подытожили в поговорке:

"Когда человек с деньгами встречает человека с опытом, тот у кого был опыт получает деньги, а тот у кого были деньги уходит, набравшись опыта."

(источник - англ.)

Кстати, может вам будет интересно: Где я храню свои деньги